投信積立の魅力

将来のための積立投資

将来ゆとりある生活を送るためには計画的に資産形成を始めることが重要です。

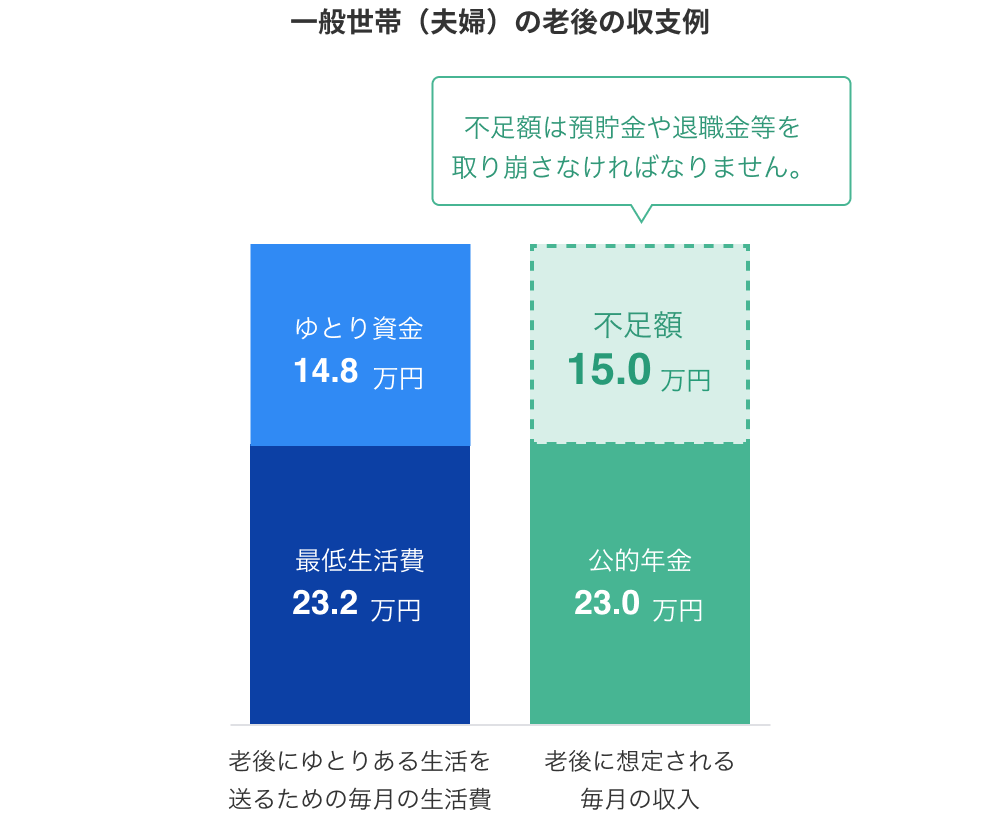

老後、ゆとりある生活を送るためには一般世帯(夫婦)で毎月38.0万円※1の生活費が必要といわれています。

しかし公的年金の平均受給額は厚生年金で、毎月23.0万円※2です。毎月15.0万円不足が生じてしまいます。

仮に、65歳で定年退職し、平均余命を20年とすると約3,600万円の資金が必要ということになります。

- ※1生命保険文化センター 令和4年度「生活保障に関する調査」

- ※2厚生労働省「令和6年度の年金額改定について」夫が平均的収入(平均標準報酬(賞与含む月額換算)43.9 万円)で 40年間就業した場合に受 け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準です。

65歳までに3,600万円貯めるのに必要な積立額は

表は横スクロールできます

| 利回り\積立年数 | 40年(25歳) | 30年(35歳) | 20年(45歳) | 10年(55歳) |

|---|---|---|---|---|

| 0.03% | 約7万円 | 約10万円 | 約14万円 | 約28万円 |

| 1% | 約6万円 | 約8万円 | 約13万円 | 約27万円 |

| 5% | 約2万円 | 約4万円 | 約8万円 | 約22万円 |

| 7% | 約1万円 | 約3万円 | 約7万円 | 約20万円 |

| 10% | 約0.7万円 | 約2万円 | 約5万円 | 約17万円 |

- ※上記の年利回りは参考として記載しているものであり、投資信託商品の将来の運用成果等を保証するものではありません。

投信積立はこんな方におススメです

- ・まとまった資金はないので、少しずつ資産形成を始めたい方

- ・いつ購入すればいいかタイミングがわからない方

- ・日中忙しく、なかなか投資に時間を費やせない方

投信積立の魅力

投信積立は時間を味方に付けた資産形成の方法です。その魅力は複利効果と時間分散効果(ドルコスト平均法)です。

魅力1:複利効果

複利とは、運用で得た利益を投資元本に組み入れて再投資することです。利益が利益を生むため、運用期間が長いほど効果が大きくなります。 「分配金再投資」は税金を支払った後に再投資するため、長期的に複利効果を得るには適しません。

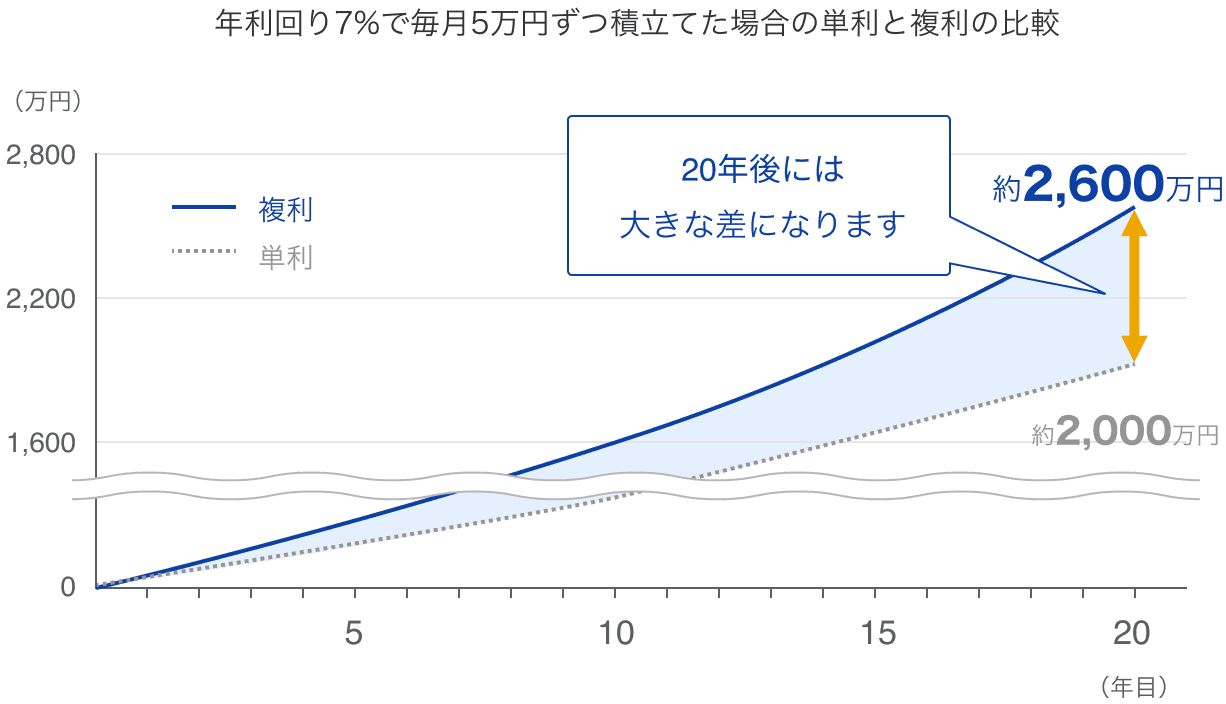

投資信託を毎月5万円ずつ積立てた場合の単利と複利の運用成果を見てみましょう(年利回り7%の場合)。下図のように、20年後には約600万円もの大きな差になります。

- ※組入れ銘柄の値動きや為替相場の動向によって、基準価額や分配金等が変動するため、将来の運用成果を保証するものではありません。

魅力2:時間分散(ドル・コスト平均法)

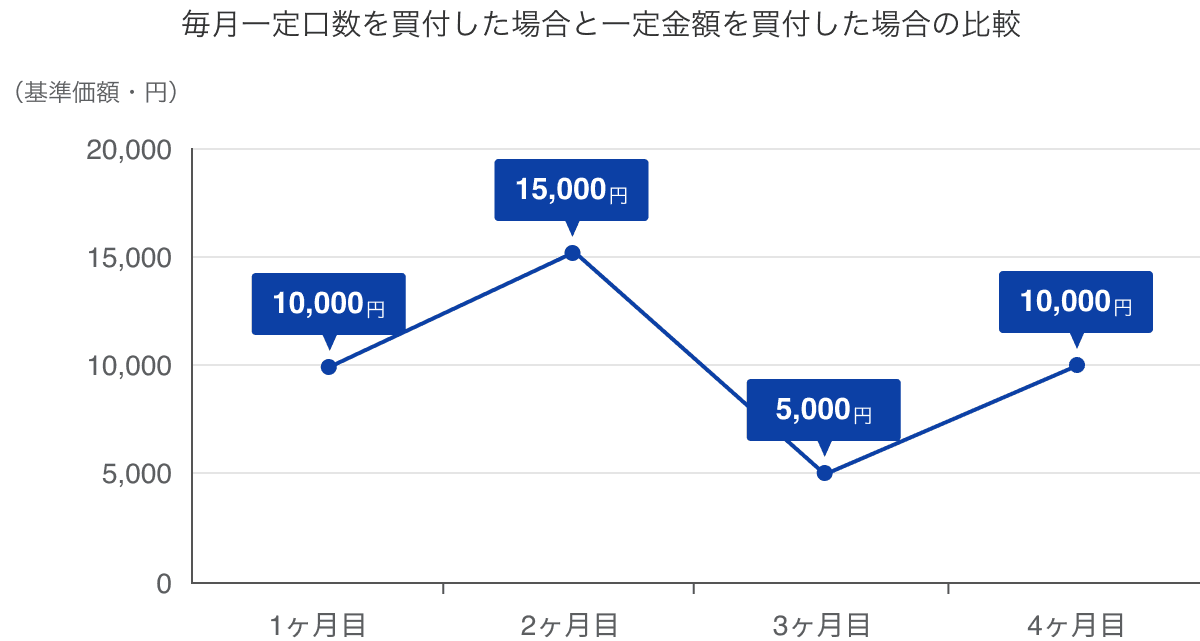

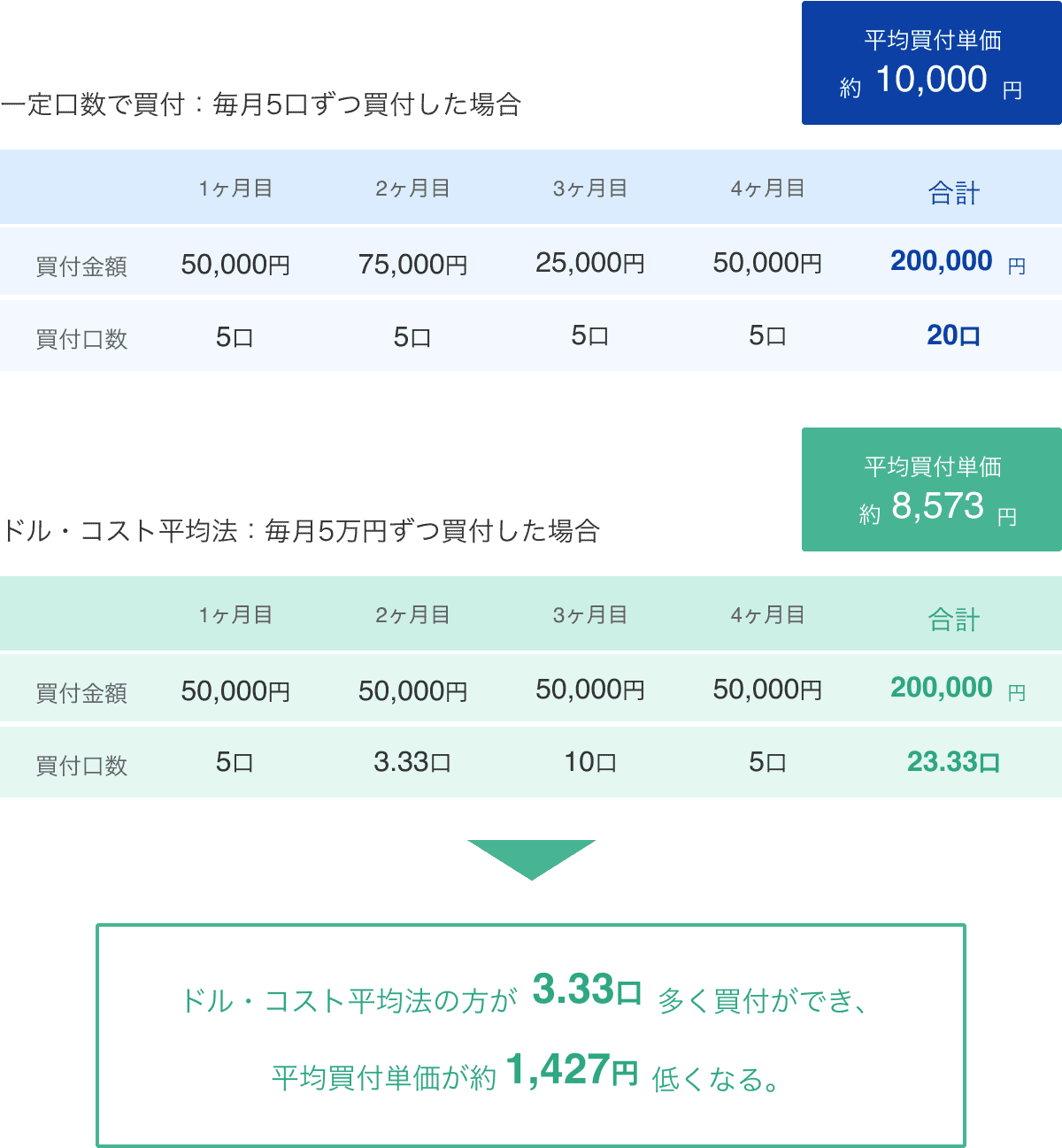

ドル・コスト平均法とは、価格が変動する商品に対して、一定金額を定期的に時間分散して購入する方法です。投資信託の基準価額が高いときには少ない口数を買い、逆に基準価額が低いときは多くの口数を買うことができ、一定の口数を買い続けるよりも平均買付単価を低く抑えることが期待できます。そのため、長期的な資産形成における有効な方法のひとつと考えられます。

投資信託についての注意事項

- ・投資信託のご購入に際しては、「商品リーフレット」「投資信託説明書(交付目論見書)」および「目論見書補完書面」等を十分にお読みいただき、ご自身でご判断ください。「商品リーフレット」「投資信託説明書(交付目論見書)」および「目論見書補完書面」等はあかつき証券本支店等にご用意しています。

- ・投資信託のご購入、換金にあたっては各種手数料等(申込手数料、換金時の手数料、信託財産留保額)が合計でお取引金額の最大3.54%(消費税込)必要です。また、これらの手数料等とは別に投資信託の純資産総額の最大年率1.89%(消費税込)を信託報酬として、その他に運用状況等により変動するため事前に料率、上限額を示すことのできない監査費用や組入有価証券の売買にかかる売買委託手数料等をその他諸費用として信託財産を通じてご負担いただきます。お客さまにご負担いただく手数料はこれらを足し合わせた金額となります。

- ・投資信託は、元本保証および利回り保証のいずれもありません。

- ・投資信託は国内外の株式や債券等へ投資しているため、投資対象の価格の変動、外国為替相場の変動等により、投資した資産の価値が投資元本を割り込むことがあります。これらのリスクは、投資信託をご購入のお客さまが負うことになります。

- ・投資信託は預金ではなく、預金保険の対象ではありません。また、あかつき証券で取扱う投資信託は、投資者保護基金の対象ではありません。

- ・あかつき証券は販売会社であり、投資信託の設定・運用は運用会社が行います。